Steuern und Nebentätigkeiten bzw. Nebenjob

.>>>NEU aufgelegt März 2025

ACHTUNG: unbedingt vor der Aufnahme des Nebenjobs schlau machen... Beamte und Arbeitnehmer des öffentlichen Dienstes sollten sich zuerst über die Pflichten gegenüber dem Dienstherrn informieren, bevor sie eine nebenberufliche Tätigkeit ausüben. Das eBook zum Nebentätigkeitsrecht erläutert in verständlicher Sprache, was zu beachten ist (mit Checklisten) >>>hier kann man das eBook für 7,50 Euro bestellen.

Zur Übersicht zum "Nebentätigkeitsrecht des öffentlichen Dienstes"

Steuern und Nebentätigkeiten

Aufwandsentschädigung (Honorare)

Aufwandsentschädigungen (Honorare) für Übungsleiter, Stundentrainer, Ausbilder, Erzieher oder für eine vergleichbare nebenberufliche Tätigkeit im Dienst einer Vereinigung zur Förderung gemeinnütziger, mildtätiger oder kirchlicher Zwecke (z.B. Amateursportverein, Volkshochschule, nicht aber für eine Gewerkschaft) bleiben steuerfrei bis zu einem Betrag von 1.848 Euro jährlich. Mit diesem Freibetrag sind sämtliche Werbungskosten abgegolten. Übersteigen die Ausgaben diesen Freibetrag, ist der übersteigende Betrag nur dann abzugsfähig, wenn auch die Einnahmen mindestens in gleicher Höhe den Betrag von 1.848 Euro überschreiten. Fazit: Das Ergebnis hieraus kann 0 Euro betragen, jedoch niemals negativ werden.

Achtung: Bei der nebenberuflichen Tätigkeit als Lehrer oder Prüfer, in einem Institut, dass die o.g. Voraussetzungen nicht erfüllt, z.B. in einem gewerblichen Unternehmen, gibt es keinen Freibetrag! Es können jedoch pauschal 25 Prozent der Einnahmen, maximal 612 Euro, als Werbungskosten angesetzt werden ( Nebentätigkeit).

|

Ausbildungsfreibetrag

Für volljährige Kinder, die sich in einer Berufsausbildung (z.B. auch Studium) befinden und dazu am Ausbildungsort eine eigene Unterkunft haben, gewährt der Fiskus einen Ausbildungsfreibetrag in Höhe von 924 Euro.

Dieser Freibetrag ist zu kürzen um den Betrag, um den die eigenen Einkünfte und Bezüge des Kindes 1.848 Euro übersteigen. In Grenzfällen ist also oftmals zu überlegen, ob es nicht sinnvoll ist, auf einen Teil der Einkünfte zu verzichten, um in den Genuss des vollen Ausbildungsfreibetrages zu gelangen.

|

Ausbildungskosten

Ausbildungskosten sind Aufwendungen für die eigene Berufsausbildung des Steuerpflichtigen (z.B. Ausbildung für einen künftigen Beruf) und als Sonderausgaben bis zu einem Betrag in Höhe von 4.000 Euro jährlich abzugsfähig. Anzusetzen sind z.B. Seminargebühren, Reisekosten oder auch benötigte Arbeitsmittel.

Aufwendungen für die erstmalige Berufsausbildung bzw. für ein Erststudium, die nicht im Rahmen eines Dienstverhältnisses stattfinden, sind grundsätzlich den privaten Kosten der Lebensführung zuzuordnen.

|

Berufskleidung

Anfallende Kosten sind nur dann als Werbungskosten abzugsfähig, wenn es sich um typische Berufskleidung handelt. Typische Berufskleidung liegt vor, wenn eine private Verwendung schon von der Art her praktisch ausgeschlossen ist, z.B. Ärzte- und Schwesternkittel, Sicherheitsschuhe eines Bauhandwerkers, Arbeitsanzüge von Monteuren oder Kleidung eines Schornsteinfegers. Nicht abziehbar sind Aufwendungen für Kleidung, bei denen eine private Nutzung nicht ausgeschlossen ist (z.B. der Anzug für den Bankangestellten, selbst wenn der Nachweis erbracht wird, dass der Anzug ausschließlich auf der Arbeitsstelle getragen wird). Die Gestellung typischer Berufskleidung durch den Arbeitgeber an den Arbeitnehmer ist grundsätzlich steuerfrei (z.B. Uniform von Bundeswehr-, Polizei- und Bahnbeschäftigten). Zu den Aufwendungen für typische Berufskleidung gehören auch Reinigungskosten durch eine Reinigung oder in der privaten Waschmaschine: Kosten für Wasser, Energie, Waschmittel, Instandhaltung, Wartung und Abschreibung der Waschmaschine. Diese Kosten können ggf. geschätzt werden.

|

Computer

Die berufsbedingte Anschaffung eines häuslichen Computers ist steuerlich als Werbungskosten abzugsfähig.

Wer durch Arbeitgeberbescheinigung nachweisen kann, dass der Computer auch beruflich genutzt wird, kann auf jeden Fall den auf die berufliche Nutzung entfallenden Anteil an den Gesamtkosten als Werbungskosten geltend machen!

|

Der Arbeitgeber kann seinem Arbeitnehmer auch zusätzlich zu seinem Gehalt einen Computer „schenken" – in diesem Fall zahlt der Arbeitgeber eine pauschale Lohnsteuer in Höhe von 25 Prozent; den Arbeitnehmer jedoch kostet der Computer keinen Cent! (Das Gleiche gilt für Computerzubehör, Internetzugang oder einen Zuschuss für die Internetnutzung.)

Doppelte Haushaltsführung

Beruflich bedingte Mehraufwendungen im Rahmen doppelter Haushaltsführung (z.B. Übernachtungskosten, Miete und Nebenkosten für die Zweitwohnung, Verpflegungsmehraufwendungen, Reisekosten) können in der Regel dann angesetzt werden, wenn aufgrund des Arbeitsverhältnisses ein zweiter Wohnsitz begründet werden muss und der bisherige Lebensmittelpunkt nachweislich (Familie, Vereinsmitgliedschaft etc.) beibehalten wird. Diese Aufwendungen konnten bisher nur für die ersten zwei Jahre geltend gemacht werden. Im Zuge der zahlreichen Gesetzesänderungen ist diese Beschränkung nun zugunsten der Arbeitnehmer ab 2003 aufgehoben worden.

Arbeitnehmer, die bisher von dieser Beschränkung betroffen waren, sollten prüfen, ob sie für 2003 und frühere Jahre noch Aufwendungen für doppelte Haushaltsführung – auch nachträglich! – geltend machen können.

|

Eigenheimzulage

Die Eigenheimzulage ist im Zuge zahlreicher Sparmaßnahmen ebenfalls gestrichen worden. Es bleibt abzuwarten, in welcher Form der Gesetzgeber den privaten Wohnungsbau ab 2007 wieder neu fördern wird – geplant ist eine Förderung im Rahmen einer „Riester-Bauförderung".

Entfernungspauschale

Die Entfernungspauschale beträgt 0,30 Euro je Entfernungskilometer zwischen Wohnung und Arbeitsstätte und kann pro Arbeitstag nur einmal angesetzt werden. Bei Flugreisen kann die Pauschale nicht angesetzt werden.

|

Sofern kein eigener oder zur Verfügung gestellter Pkw benutzt wird, gilt dabei grundsätzlich ein Höchstbetrag von 5.112 Euro. Bahnfahrer können z.B. bei einer unterstellten Benutzung an 220 Arbeitstagen im Kalenderjahr nur die Kilometerpauschale bis zu einer Entfernung von 58 Kilometern bis zur Arbeitsstätte geltend machen – die Obergrenze von 5.112 Euro ist dann ausgeschöpft.

Ab 2007 wird die Entfernungspauschale in Höhe von 0,30 Euro je Entfernungskilometer erst ab dem 21. Entfernungskilometer gewährt!

Fortbildungskosten

Im Gegensatz zu Ausbildungskosten sind Fortbildungskosten Aufwendungen zur Weiterbildung in einem bereits ausgeübten Beruf. Somit können sie unbeschränkt als Werbungskosten von den Arbeitseinkünften abgezogen werden. Anzusetzen sind auch hier Kursgebühren, Reisekosten usw.

Freibetrag auf der Lohnsteuerkarte

Arbeitnehmer können auf ihrer Lohnsteuerkarte einen Freibetrag eintragen lassen – das Warten auf die Steuererstattung im nächsten Jahr hat somit ein Ende! Eingetragen werden können z. B. folgende Beträge:

- Werbungskosten, soweit sie den Pauschbetrag von 920 Euro übersteigen,

- Sonderausgaben, soweit sie den Pauschbetrag von 36 Euro (Ledige) bzw. 72 Euro (Verheiratete) übersteigen,

- Ausbildungsfreibetrag u. a. außergewöhnliche Belastungen,

jedoch nur, wenn die Gesamtsumme 600 Euro übersteigt. Ohne Mindestbetrag eingetragen wird lediglich der Pauschbetrag für Schwerbehinderte. Im nächsten Jahr wird der Freibetrag auf Antrag ohne Überprüfung „wie im Vorjahr" in die neue Lohnsteuerkarte übernommen!

|

Gewerkschaftsbeiträge

Gewerkschaftsbeiträge sind als Werbungskosten abzugsfähig. Das gilt ebenso für Beiträge zu Kammern und Berufsverbänden.

Haushaltsfreibetrag und Entlastungsbetrag für Alleinerziehende

Mit Wirkung ab 01.01.2004 ist der Haushaltsfreibetrag endgültig weggefallen. Stattdessen erhalten Alleinerziehende, die mit ihren Kindern, für die sie einen Kinderfreibetrag erhalten, allein in einem Haushalt leben, nunmehr einen Entlastungsbetrag in Höhe von 1.308 Euro jährlich. Als alleinerziehend gilt, wer nicht mit einem Partner in einer ehelichen oder eheähnlichen Lebensgemeinschaft lebt. Die strengeren Voraussetzungen, nach denen jede volljährige Person der Gewährung des Entlastungsbetrages entgegenstand, sind rückwirkend zum 01.01.2004 aufgehoben worden.

Heirats- und Geburtsbeihilfen

Mit Wirkung ab 01.01.2006 ist die bisherige Steuerfreiheit für Beihilfen anlässlich der Geburt eines Kindes oder der Heirat in Höhe von jeweils 315 Euro weggefallen.

Jubiläumszuwendungen

Jubiläumszuwendungen werden ab 1999 in voller Höhe besteuert.

|

Kindergeld und Kinderfreibetrag

Kinderfreibetrag und Kindergeld werden nicht mehr nebeneinander gewährt. Stattdessen prüft das Finanzamt von Amts wegen im Rahmen der Einkommensteuerveranlagung, ob entweder die Kindergeldzahlung oder die Gewährung des Kinderfreibetrages für den Steuerpflichtigen günstiger ist.

Das Kindergeld beträgt für die ersten drei Kinder monatlich je 154 Euro, ab dem vierten Kind monatlich 179 Euro.

|

Kirchensteuer

Die regulären Kirchensteuersätze bei der Lohnsteuer betragen

- in Baden-Württemberg und Bayern einheitlich 8 Prozent,

- in den übrigen Bundesländern für den überwiegenden Teil der Kirchen und Glaubensgemeinschaften 9 Prozent.

|

Die gezahlte Kirchensteuer ist als Sonderausgabe abzugsfähig.

Mit Ausnahme in den Bundesländern Bayern, Bremen und Niedersachsen wird die Kirchensteuer bei konfessionsverschiedenen Ehegatten auf beide Religionsgemeinschaften je zur Hälfte aufgeteilt. Ist nur der Arbeitnehmer Kirchenmitglied, nicht jedoch sein Ehegatte, wird die volle Kirchensteuer für seine Glaubensgemeinschaft einbehalten. Im umgekehrten Fall wird regelmäßig keine Kirchensteuer erhoben.

Minijob

Monatlich bis zu 400 Euro nebenbei aus einer Nebentätigkeit verdienen und dafür keinen einzigen Cent Sozialversicherung oder Lohnsteuer zahlen? Für die sog. Minijobs hat der Arbeitgeber seit April 2003 pauschal Kranken- und Rentenversicherungsbeiträge sowie Lohnsteuer und eine Umlage an die Bundesknappschaft abzuführen – und der Arbeitnehmer kassiert „brutto für netto"!

|

Nebentätigkeit

Eine Tätigkeit gilt dann als Nebentätigkeit, wenn sie höchstens ein Drittel der Arbeitszeit einnimmt, die einer Vollzeitstelle entspricht.

Die Nebentätigkeit wird selbständig schriftstellerisch, künstlerisch, wissenschaftlich oder journalistisch ausgeübt oder stellt eine nebenberufliche Lehr-, Vortrags- oder Prüfungstätigkeit dar? – Regelmäßig können pauschal 25 Prozent der Einnahmen, maximal 612 Euro, als Betriebsausgaben geltend gemacht werden, so dass nur der verbleibende Betrag der Einkommensteuer unterworfen wird.

Ohne Steuerabzüge ist eine Nebentätigkeit im Rahmen der sog. Minijobs möglich. Besondere Regelungen gelten für Aufwandsentschädigungen (Honorare) an Kräfte, die an Volkshochschulen und ähnlichen Einrichtungen tätig werden.

|

Parteibeiträge und -spenden

Für Mitgliedsbeiträge und Spenden an politische Parteien oder Freie Wählergemeinschaften erhält der Steuerpflichtige eine Steuerermäßigung in Höhe von 50 Prozent der geleisteten Zahlungen. Sie beträgt höchstens 825 Euro für Ledige, 1.650 Euro für Verheiratete.

Pensionen

Im Zuge der künftigen Gleichbehandlung von Renten und Pensionen wird der bisher gewährte Versorgungsfreibetrag für Pensionen schrittweise bis zum Jahr 2040 gesenkt:

In 2005 beträgt der Versorgungsfreibetrag 40 Prozent der Versorgungsbezüge, maximal 3.000 Euro. Dieser Freibetrag wird einmalig für jeden Pensionär festgesetzt und gilt für die gesamte Restlaufzeit der Bezüge.

In den Folgejahren wird der Versorgungsfreibetrag bis zum Jahre 2020 jährlich um 1,6 Prozent reduziert; das entspricht einer Verminderung des Höchstbetrages um 120 Euro pro Jahr. Danach sinkt er jährlich um weitere 0,8 Prozent bzw. der Höchstbetrag um jeweils 60 Euro. Im Jahr 2040 beträgt er schließlich 0 Euro.

Der bisherige Arbeitnehmerpauschbetrag entfällt ab dem Jahr 2005 für Bezieher von Beamten- oder Werkspensionen. An dessen Stelle tritt ein Zuschlag zum Versorgungsfreibetrag in Höhe von 900 Euro für das Jahr 2005, der in den Folgejahren bis 2020 um jeweils 36 Euro und danach um jährlich 18 Euro vermindert wird, sodass er bis 2040 auf 0 Euro herabgesenkt wird. Auch dieser Zuschlag wird einmalig für jeden Pensionär für die Bezugszeit der Pensionen festgesetzt.

Reisekosten

Reisekosten im Sinne des Einkommensteuergesetzes sind Fahrtkosten, Verpflegungsmehraufwendungen, Übernachtungskosten und Reisenebenkosten, die im Zuge einer Dienstreise, einer Fahrtätigkeit oder einer Einsatzwechseltätigkeit entstehen.

Wird der Arbeitnehmer außerhalb seiner regelmäßigen (!) Arbeitsstätte beruflich tätig, liegt eine Dienstreise vor. Als Faustregel gilt: Bei Arbeitnehmern, die häufig außerhalb des Betriebes tätig sind, kann der Betrieb ohne weitere Ermittlungen als regelmäßige Arbeitsstätte anerkannt werden, wenn sie regelmäßig wöchentlich 20 Prozent ihrer vertraglichen Arbeitszeit oder durchschnittlich im Kalenderjahr an einem Arbeitstag je Woche im Betrieb tätig werden.

|

Renten

Die Renten der gesetzlichen Rentenversicherung werden ab 2040 in voller Höhe besteuert. Für in 2005 bereits bestehende Renten und solche, die erstmalig in 2005 gezahlt werden, beträgt der zu versteuernde Anteil zunächst 50 Prozent des zugeflossenen Rentenbetrags. Für jedes Jahr, das die Rente später beginnt, erhöht sich der steuerpflichtige Rentenbetrag bis zum Jahr 2020 um jeweils 2 Prozent; in den Jahren 2021 bis 2040 erhöht sich der steuerpflichtige Rentenbetrag nochmals um jeweils 1 Prozent, so dass letztendlich ab 2040 der Gesamtbetrag der Besteuerung unterliegt.

Den Empfängern von Renten und Pensionen steht ein Werbungskosten-Pauschbetrag in Höhe von 102 Euro zu.

Im Erstjahr des Rentenbezuges wird auf Basis des Jahresbetrages der Rente unter Anwendung des jeweiligen Prozentsatzes ein Rentenfreibetrag ermittelt, der einmalig für die gesamte Rentenbezugszeit festgesetzt wird. Besteuert wird somit ab 2005 der zugeflossene Rentenbetrag abzüglich des ermittelten individuellen Rentenfreibetrages.

Schenken und Vererben

Schenkungen unter Lebenden sind wie Erbschaften schenkungsteuer- bzw. erbschaftsteuerpflichtig. Der Gesetzgeber gewährt hierbei eine Vielzahl von Freibeträgen, die nach Ablauf von zehn Jahren (bei einer Schenkung) erneut in Anspruch genommen werden können (Versorgungsfreibeträge jedoch nur für Erwerbe von Todes wegen):

- Ehegatten (Steuerklasse I) erhalten neben einem persönlichen Freibetrag i. H. von 307.000 Euro einen Versorgungsfreibetrag i. H. von 256.000 Euro sowie Freibeträge für Hausrat (einschließlich Wäsche und Kleidungsstücke) im Wert von 41.000 Euro und für andere bewegliche Gegenstände (ohne Zahlungsmittel, Wertpapiere, Schmuck u. ä.) über 10.300 Euro;

- Kinder und Kinder verstorbener Kinder (Steuerklasse I) erhalten neben einem persönlichen Freibetrag i. H. von 205.000 Euro Freibeträge für Hausrat und andere bewegliche Gegenstände i. H. von 41.000 Euro bzw. 10.300 Euro (siehe oben). Kinder erhalten im Erbfall je nach Alter zusätzlich einen Versorgungsfreibetrag zwischen 10.300 Euro (Kinder zwischen 20 und 27 Jahren) und 52.000 Euro (Kinder bis zu 5 Jahren);

- Eltern und Voreltern im Erbfall (Steuerklasse I) erhalten einen persönlichen Freibetrag i. H. von 51.200 Euro sowie Freibeträge für Hausrat und andere bewegliche Gegenstände i. H. von 41.000 Euro bzw. 10.300 Euro (siehe oben);

- Eltern und Voreltern im Schenkungsfall, Geschwistern und Geschwisterkindern, Stiefeltern, Schwiegerkindern und -eltern sowie dem geschiedenen Ehegatten (alle Steuerklasse II) stehen neben einem persönlichen Freibetrag i. H. von 10.300 Euro ein zusammengefasster Freibetrag für Hausrat und andere bewegliche körperliche Gegenstände (siehe oben) im Wert von insgesamt 10.300 Euro zu;

- alle übrigen Erwerber (Steuerklasse III) erhalten einen persönlichen Freibetrag i. H. von 5.200 Euro sowie einen zusammengefassten Freibetrag für Hausrat und andere bewegliche körperliche Gegenstände (siehe oben) im Wert von insgesamt 10.300 Euro;

- bei Erwerb von Betriebsvermögen wird unter bestimmten Voraussetzungen für alle Steuerklassen ein Freibetrag i. H. von 225.000 Euro gewährt und der verbleibende Wert lediglich mit 65 Prozent angesetzt.

Zu beachten ist jedoch, dass sich gerade im Bereich des Betriebsvermögens spätestens ab 01.01.2007 beträchtliche Änderungen ergeben werden, so dass es dringend angebracht

|

ist, die Entwicklung in den kommenden Monaten genau zu beobachten und ggf. entsprechend zu handeln.

Bereits 2006 fällt voraussichtlich die Begünstigung für Anteile an gewerblich geprägten Personengesellschaften weg!

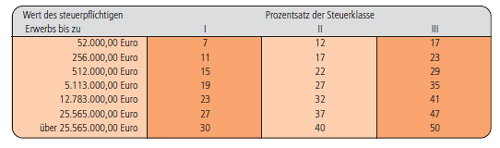

Der sich nach Abzug der Freibeträge ergebende Betrag (steuerpflichtiger Erwerb) wird mit folgenden Steuersätzen besteuert:

|

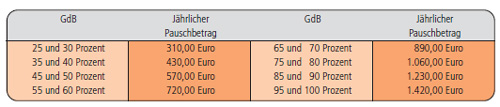

Schwerbehinderte

Körperbehinderte können je nach Grad der Behinderung (GdB) die folgenden Pauschbeträge als außergewöhnliche Belastung auch in 2004 unverändert steuerlich absetzen:

|

Statt der regulären Entfernungspauschale für die Fahrten zwischen Wohnung und

Arbeitsstätte können

- Behinderte mit einem GdB von mindestens 70 Prozent oder

- Behinderte mit einem GdB von mindestens 50 Prozent bei gleichzeitiger erheblicher Gehbehinderung

für jeden gefahrenen Kilometer von der Wohnung zur Arbeitsstätte und zurück 30 Cent pauschal oder die tatsächlichen Kfz-Kosten ansetzen.

|

Steuerberatungskosten

Steuerberatungskosten wurden bisher als Sonderausgaben berücksichtigt, soweit sie nicht bereits ganz oder teilweise bei den einzelnen Einkunftsarten als Werbungskosten oder Betriebsausgaben abgezogen wurden.

Durch das „Gesetz zum Einstieg in ein steuerliches Sofortprogramm" wurde der Sonderausgabenabzug mit Wirkung ab 01.01.2006 in voller Höhe gestrichen.

|

Verpflegungsmehraufwand

Ist der Arbeitnehmer aufgrund des Arbeitsverhältnisses längere Zeit von seinem Lebensmittelpunkt (= Heimatwohnsitz) abwesend, können unter Berücksichtigung der Dauer seiner Abwesenheit folgende Beträge pauschal steuerfrei durch den Arbeitgeber erstattet werden oder im Rahmen der Einkommensteuererklärung als Werbungskosten geltend gemacht werden:

- Abwesenheit mindestens 8 Stunden, aber weniger als 14 Stunden: 6 Euro täglich;

- Abwesenheit mindestens 14 Stunden, aber weniger als 24 Stunden: 12 Euro täglich;

- ganztägige Abwesenheit (von „0.00 Uhr bis 24.00 Uhr"): 24 Euro täglich.

Es ist gleichgültig, ob es sich bei der Auswärtstätigkeit um eine Dienstreise, einen Dienstgang, Fahrtätigkeit oder Einsatzwechseltätigkeit handelt. Die Pauschalbeträge haben Abgeltungscharakter, d.h. ein Einzelnachweis höherer Verpflegungsmehraufwendungen ist nicht mehr möglich.

|

Übernachtungskosten

Bei Dienstreisen entstandene Übernachtungskosten können grundsätzlich in Höhe der nachgewiesenen Kosten oder pauschal mit 20 Euro steuerfrei durch den Arbeitgeber ersetzt werden. Die Pauschale von 20 Euro kann auch im Rahmen der doppelten Haushaltsführung für die ersten drei Monate steuerfrei erstattet werden; nach Ablauf der 3-Monats-Frist verringert sich der Pauschalbetrag auf 5 Euro. (Achtung: Als Werbungskosten angesetzt werden können dagegen nur tatsächlich nachgewiesene Kosten!)

|

.

|

Exklusivangebot zum Komplettpreis von nur 22,50 Euro inkl. Versand & MwSt. Der INFO-SERVICE Öffentliche Dienst/Beamte informiert seit 1997 - also seit mehr als 25 Jahren - die Beschäftigten des öffentlichen Dienstes zu wichtigen Themen rund um Einkommen und Arbeitsbedingungen, u.a. auch das im Jahr 2025 neu aufgelegte eBook zum Nebentätigkeitsrecht. Insgesamt sind auf dem USB-Stick (32 GB) acht Bücher aufgespielt, davon 3 Ratgeber Wissenswertes für Beamtinnen und Beamte, Beamtenversorgungsrecht und Beihilferecht. Ebenfalls auf dem Stick: 5 eBooks: Nebentätigkeitsrecht für Arbeitnehmer und Beamte, Tarifrecht (TVöD, TV-L), Berufseinstieg im öffentlichen Dienst, Rund ums Geld im öffentlichen Sektor sowie Frauen im öffentlichen Dienst >>>Hier zum Bestellformular |

Red 20240429 / 20230731